フリーランスこそe-Taxで申告や納税手続きを効率化。青色申告特別控除と還付金受取期間で資金繰りにもメリット

- Home

- フリーランスの独立術

- フリーランスこそe-Taxで申告や納税手続きを効率化。青色申告特別控除と還付金受取期間で資金繰りにもメリット

フリ転編集部 柿本

Webライター兼コンテンツディレクター。20年以上の人事キャリア経験をもとに、現在はHR分野からビジネス系インタビュー記事まで幅広く執筆中。

2004年から全国で運用が開始されたe-Tax(国税電子申告・納税システム)は、確定申告や納税の手続きをオンラインで簡単に行うことができるサービスです。マイナンバーカードとの連携ができるようになるなど使いやすさが改善され続けており、利用することで大幅な業務効率化が実現できます。

e-Taxは税金に関する手続きをオンライン化して業務効率化してくれる、フリーランスの強い味方です。初めて使う際にはいくつかの設定が必要ですが、一度設定すればかなり楽になるのでぜひ味方につけて年度末を乗り切りましょう!

目次

e-Taxとはオンラインで申告や納税手続きができる電子システム

e-Tax(国税電子申告・納税システム)とは、税申告や納税に関するオンラインサービスです。e-Tax以前は税務署へ行ったり、書類を郵送しなければならなかったのが、オンラインで簡単に申告ができるようになりました。

| e-Taxとは、以下のような国税に関する各種の手続きについて、インターネット等を利用して電子的に手続きが行えるシステムです。 1.所得税、相続税、贈与税、法人税、地方法人税、消費税(地方消費税を含みます。)、酒税及び間接諸税に係る申告2.全税目の納税(電子納税証明書の手数料納付を含みます。)3.申請・届出等(電子納税証明書の請求及び発行を含みます。) なお、所得税・消費税・贈与税の確定申告を行う場合は、国税庁ホームページの確定申告書等作成コーナーをご利用ください。 国税庁ホームページより引用 https://www.e-tax.nta.go.jp/toiawase/qa/yokuaru01/01.htm |

e-Taxの申告・申請の手続きからフリーランスが主に活用する納税・確定申告

フリーランスとして働いている場合、確定申告や納税も自分自身で手続きをしなければなりません。e-Taxを使うとオンラインですべての手続きが可能になり、作業時間の短縮につながります。また、会計ソフトを使えば確定申告の準備を効率化できるのでぜひ活用しましょう。

申告・申請・届出の定義の違いとスマホ・パソコンでできることの違い

税に関する用語には「申告」「申請」「届出」があり、それぞれ意味合いが異なります。

申告:納税者が税金に関する情報を報告すること

申請:特定のサービスや支援を受けるための手続きのこと

届出:納税者が状況の変更を税務署に通知すること

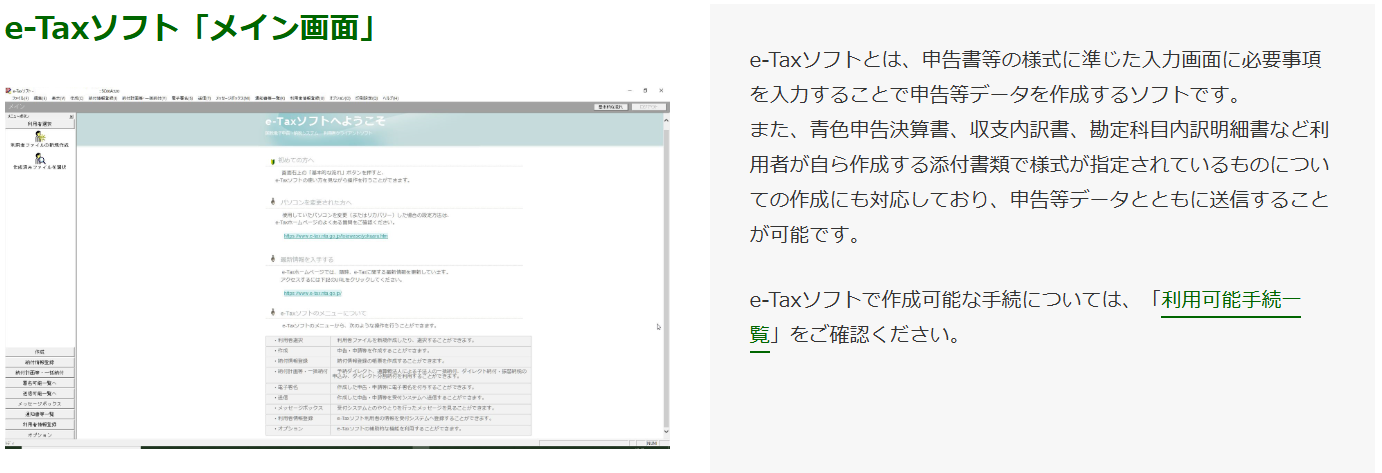

なお、e-Taxの手続きはパソコンからでもスマートフォンからでも可能です。オンラインで操作が可能なWEB型と、ネットにつながなくてもデスクトップで操作ができるダウンロード型の2種類があります。

パソコン、スマートフォンともにできることはほとんど変わりません。外出先からすぐに確認・修正対応などができるようにスマートフォンアプリもダウンロードしておくと便利です。

| 対応ソフト | ログイン方法 | 確定申告書等作成コーナー | 会計ソフトのデータ取り込み | 利用できる手続き | |

| パソコン | e-Taxソフト(Web版・ダウンロード版) | マイナンバーカード方式ID・パスワード方式 | ○ | ○ | 源泉所得税、法定調書、納税関係、納税証明関係 |

| スマートフォン | e-Taxアプリ | マイナンバーカード方式ID・パスワード方式 | ○ | △ | 源泉所得税、納税関係、納税証明関係 |

e-Taxで開業届のオンライン化で便利に

個人事業主として事業を始める際に税務署へ提出する開業届は、e-Taxを通じてオンラインで提出することができます。開業届は、事業をスタートしてからできる限り早めに提出する必要があり、遅れて提出すると青色申告の特典を受けられない場合があるので注意しましょう。

e-Taxで確定申告がオンラインで便利に

確定申告とは、1月1日から12月31日までの1年間の所得と、それに対する所得税を計算し精算する手続きのことで、フリーランスは原則対応必須の申告です。こちらもe-Taxと連携することでオンラインで簡単に完結させることができます。

詳しくはe-Taxページもご覧ください。

e-Taxで所得税・消費税の手続きで便利に

e-Taxからは所得税や消費税の手続きも簡単にできます。e-Taxに登録した銀行口座・インターネットバンキングの口座から税金を振り込んだり、還付がある場合にはe-Taxに登録した口座に還付金額が振り込まれます。

CHECK

・e-Taxとはオンラインで申告や納税手続きができる電子システム

・e-Taxの手続きはパソコンからでもスマートフォンからでも簡単にできる

・開業届から確定申告、納税手続きまでオンライン化できて便利

e-Taxの利用に必要な事前準備はマイナンバーカードの取得がおすすめ

e-Taxを利用するにはデータ作成者を証明するための電子証明が必要になり、「マイナンバーカード方式」と「ID・パスワード方式」のいずれかを選択できます。安全性が高く操作がスムーズなマイナンバーカード方式で進める場合は、事前にマイナンバーカードを取得しておきましょう。

マイナンバーカード方式

ICチップ(電子証明書)が埋め込まれたマイナンバーカードを使いログインします。マイナンバーカードをまだ持っていない人はカードの取得が必要なことと、カードリーダーもしくはスマートフォンの専用アプリを用いてマイナンバーカードを読み取る必要があります。一度設定すれば住所や氏名、利用者識別番号などが入力不要になり、セキュリティが大変高いのがメリットです。

ID・パスワード方式

e-TaxのシステムにユーザーIDとパスワードを入力することでログインします。マイナンバーカードを持っていない人、カードリーダーを持っていない人にはこちらの方式を使います。セキュリティ面はマイナンバーカード方式と比べてやや低いとされており、パスワードの管理には注意が必要です。また、一部の会計ソフトでは対応していないところもあります。

e-Tax活用の具体的なメリットは資金繰りと手間の削減

e-Taxを活用することでどこからでもスムーズに申告書等の提出や納税ができるので手間の削減になるだけでなく、資金繰りにおいても大きなメリットがあります。

青色申告特別控除と還付金受取期間の短縮で資金繰りが楽に

e-Taxを使うことで青色申告特別控除として最大65万円の控除が適用され、還付される税金がある場合は3週間程度で受け取ることができます。年度末のものいりの際に還付金で手元の資金が増加することでキャッシュフローが改善され資金繰りが楽になります。

移動や混雑を避けられるオンライン対応と添付書類の省略で手間の削減に

オンラインで申告書の作成から提出まで完結できることは、窓口に並ぶ時間の短縮だけでなく、自動計算による入力ミスの削減や記入漏れ防止、提出後にミスがあった場合にも迅速に修正を行うことができるので全体の効率化につながります。

e-Taxで申告を行う場合、一部の控除証明書の添付を省略でき、書類をまとめる手間も省けるのが魅力です。

提出を省略できる主な添付書類

- 雑損控除の証明書

- 医療費の明細書

- 社会保険料控除の証明書

- 小規模企業共済等掛金控除の証明書

- 生命保険料控除の証明書

- 地震保険料控除の証明書

- 寄附金控除の証明書

- 勤労学生控除の証明書

インボイス発行事業者のフリーランスの消費税申告にも対応済み

2023年10月より開始したインボイス制度により、個人事業主・フリーランスがインボイス制度に対応するためには消費税の確定申告が必要になっています。e-Taxはインボイス発行事業者のフリーランスの消費税申告にも対応しています。

e-Taxのマイナポータル連携で自動入力でさらに事務作業の時短に

e-Taxとマイナポータル連携することで、確定申告書類作成に必要な控除証明書等をデータで一括取得が可能になり、各控除欄に金額が自動入力されるため、添付書類や必要事項の入力にかかる作業負担が軽減されます。マイナポータルとの連携方法は、マイナンバーカードを使ってマイナポータルにログイン後、マイナポータルの「外部サイトとの連携」の設定で連携の設定ができます。

詳しくはマイナポータル連携特設ページもご覧ください。

収入の自動連携による時短

マイナポータルと連携させることで給与情報や源泉徴収票の情報がe-Taxに自動的に連携され、申告書の作成が簡単になります。給与所得の源泉徴収票情報の反映は令和5年分以後の年分に限られます。

控除の自動連携による時短

マイナポータルとの連携では控除に関する情報の自動連携が進められています。確定申告時に控除が自動で反映されることで、申告手続きが格段に簡略化されるメリットもあります。自動連携が可能な控除は以下の通りです。

- 医療費・ふるさと納税

- 生命保険・地震保険

- 社会保険(国民年金保険料・国民年金基金掛金)

- iDeCo・小規模企業共済掛金

- 住宅ローン控除関係

CHECK

・e-Taxのログインにはマイナンバーカード方式がおすすめ

・e-Tax活用で添付書類の省略や特別控除受けられるなどのメリットがある

・マイナポータル連携でさらに事務作業の時短につながる

e-Taxで確定申告をするおすすめのやり方

個人事業主・フリーランスが確定申告をするにはe-Tax経由がおすすめです。手続きが簡単で迅速なだけでなく、以下のようなさまざまなメリットがあります。

- 提出書類を省略できる

- 早めに確定申告ができる

- 還付金の振り込みが早い

- 青色申告はe-Taxで控除額が10万円分アップになる

利用者識別番号の取得や電子証明書の読み取りの準備

利用者識別番号とは、e-Taxを使用するために必要な16桁の番号です。「e-Taxの開始(変更等)届出書作成・提出コーナー」から利用者識別番号を取得できます。

また、マイナンバーカードで電子証明を行う際には事前準備が必要になります。まず、マイナンバーカードとICカードリーダーまたはマイナンバーカード読み取りに対応したスマホアプリを準備しておきます。操作方法はそれぞれ以下の通りです。

ICカードリーダーを使う場合

- 「個人ログイン」画面で「ICカードリーダーで読み取り」ボタンをクリック

- マイナンバーカードの「利用者証明用パスワード(数字4桁)」を入力

- 利用者識別番号・暗証番号を入力し、「マイナンバーカード情報の確認へ」をクリック

- 「ICカードリーダーで読み取り」をクリック

- 表示された内容を確認し、「次へ」ボタンをクリック

スマートフォンで読み取る場合

- 「個人ログイン」画面で「スマートフォンで読み取り」ボタンをクリック

- スマートフォンで表示されるQRコードを読み取る

- スマートフォンのマイナポータルアプリを起動し「読取り」マークを選択

- マイナンバーカードを準備し「読み取り開始」を選択

- パソコン画面に戻り、表示された内容を確認し、「次へ」ボタンをクリック

e-Tax対応の会計ソフトで確定申告書を作成

e-Tax対応の会計ソフトを利用することで書類作成・提出・記帳までひとつのソフトでの操作で対応可能です。会計ソフトで作成した申告書データをe-Taxに対応した形式で出力し、そのままe-Taxで申告送付することができます。会計ソフトを使う際も、前述の「利用者識別番号の取得」と「マイナンバーカードの電子証明書設定」は必要になりますので設定を済ませておきましょう。

e-Taxから確定申告書をデータ送信し納税の対応

確定申告書を作成した後、e-Taxから申告書を送付します。送付の流れは以下の通りです。

- ログイン後、「申請・納付手続きを行う」をクリック

- 「作成済みデータの利用」の「操作に進む」をクリック

- 作成した申告書を選択し添付

- 「電子署名の付与」をクリック

- 「送信する」をクリック

- 「受信通知を確認」で送信されていることを確認して完了

詳しくはe-Tax操作マニュアルもご覧ください。

e-Tax対応のおすすめ会計ソフト

e-Tax対応の会計ソフトを選ぶには、事業のビジネス規模や操作性のわかりやすさなどをポイントに選びましょう。個人事業主やフリーランスには、e-Taxとの連携がスムーズで使いやすい機能が充実している「freee」や「マネーフォワードクラウド会計」がおすすめです。

はじめての独立開業や各種納税手続きにはfreee会計

freee会計は個人事業主や中小企業向けに特化したクラウド型の会計ソフトで、シンプルな操作性と豊富な自動化機能が特徴です。独立したばかりのフリーランスや、会計の知識をあまり持っていない初心者の方でも使いやすい会計ソフトです。

- 直感的に操作できる

- 自動仕訳機能で、会計知識不要

- 確定申告書の作成からe-Tax申告までワンストップ

会計に慣れてきた場合にはマネーフォワードクラウド会計

マネーフォワードクラウド会計は個人事業主から中小企業まで幅広いユーザー向けに提供されるクラウド型会計ソフトで、便利な連携機能やサポートが強みです。確定申告を行う際は確定申告書の作成に特化したマネーフォワード確定申告を使うこともできます。

- 手厚いサポート体制

- 税理士との連携や経営分析機能も使える

- 確定申告書の作成からe-Tax申告までワンストップ

入力の際は仕訳の知識が多少必要になるので、会計の流れに慣れてきた方におすすめです。

e-Taxはフリーランスにとって、税務手続きをオンラインで効率よく進めることができる強力なシステムです。年度末の確定申告時期にあせって着手するのではなく、余裕をもって事前登録など準備を進めておきましょう。