フリーランスの確定申告ガイド。申告方法や節税・スムーズに終わらせるコツを解説

- Home

- フリーランスの独立術

- フリーランスの確定申告ガイド。申告方法や節税・スムーズに終わらせるコツを解説

フリ転編集部 長井

未経験で独立したWebライター。クラウドソーシング案件から、キャリアを積むにつれエージェント案件など獲得し、3年で売上500万円を達成。SEO記事やインタビュー記事、HPやLPなどのライティングなどを主に執筆中。

フリーランスになると、会社員時代はやらなくてよかった面倒なことを自分でやらなくてはなりません。その代表例ともいえるのが、確定申告です。1年間の売上と経費を計算し、正しく納税する必要があります。

今回は、初めて確定申告をする方も一人で完結できるよう、具体的な方法を解説していきます。

目次

フリーランスに確定申告はいつから必要?

まずは、フリーランスの方にとって、確定申告がどのタイミングで必要になるか解説します。

フリーランスの確定申告の必要なケース

フリーランスでは、確定申告が必要なケースが3つあります。

本業で48万円以上の利益がある場合

本業を続けながら副業でフリーランスの案件を受けている方は、本業の利益が48万円以上になった時点で確定申告が必要です。フリーランス案件の利益がほとんど出ていなくても必要になるため、「あまり儲けがないから大丈夫」と勘違いしないようにしましょう。

本業以外の複数の収入がある場合

本業以外に、いくつかの収入がある方も確定申告が必要です。こちらも売上や利益に関係なく、仕事をした時点で必ず確定申告をしなくてはならないので注意しましょう。

株・不動産投資の収入がある場合

金額を問わず、株や不動産投資の収入がある方は確定申告が必要です。フリーランスの案件を受けている・いないに関わらず、投資で収益が出た年は確定申告をしましょう。

フリーランスの確定申告の不要なケース

フリーランスの案件を請けていても、確定申告が不要なケースがあります。

本業の利益が48万円以下の場合

確定申告をする場合、48万円の基礎控除が適用されます。基礎控除とは、所得金額から差し引けるもので、年間合計所得金額が2,500万円以下の方全員に与えられます。本業の利益が48万円以下の場合、基礎控除が適用されると課税対象となる所得がゼロになるため、確定申告は不要です。

本業が赤字で経費もない場合

本業が赤字で経費もない場合、課税所得がないため確定申告は不要です。ただし、青色申告をしておけば損失を最大3年間繰り越せるため、翌年に大きな黒字になる見込みがある場合は確定申告をしておくのも一手でしょう。

青色申告・白色申告はどちらを選ぶべき?

確定申告には、青色と白色の2種類があります。それぞれの違いについて解説します。

手間はかかるが青色申告の最大のメリットは節税

青色申告は、最大65万円の特別控除が適用されるため大きな節税効果があります。また、赤字の年に青色申告しておくことで翌年に繰り越し税金を減らせます。

複式簿記で記帳し、損益計算書や貸借対照表などを作成しなくてはならないので手間はかかりますが、高い節税効果があるため白色よりおすすめです。

原則節税は難しいが白色申告の最大のメリットは簡易さ

白色申告は、単式簿記で記帳でき、貸借対照表の作成も不要なため非常に簡単です。今年だけ副業をする予定の方や、控除を気にしない方は白色申告でよいでしょう。

しかし、これからずっとフリーランスでやっていくのであれば青色申告を強くおすすめします。会計ソフトを利用すれば、自分で計算しなくても自動で経費精算や各種提出書類作成などができるため手間もそれほどかかりません。

確定申告はどのように行う?

確定申告は、具体的にどのように行えばよいかについて解説します。

会計ソフトで課税所得を計算する

まずは、会計ソフトを選びPCにインストールします。月ごとの売上や経費を入力すると、自動で収支や利益を算出できます。青色申告の場合、特別控除の65万円も自動で計算できます。

レシートを取り込んだり、クレジットカードや銀行口座と連携させたりすることで、手入力しなくても自動で金額が入力されます。

所得控除に関わる資料から課税所得を計算する

課税所得とは、売上から所得控除を引いた金額です。控除には48万円の基礎控除以外にも、社会保険料控除や配偶者控除などがあります。会計ソフトを使えば、質問に答えて金額を入力していくだけで自動計算できます。

確定申告の必要性を判断する

計算した結果、年間所得が48万円を超えていたら確定申告が必要です。もし48万円未満だったとしても、翌年以降もフリーランスとして活動予定があればぜひ申告してください。

所得税が必要な書類を準備する

売上と経費の記録、口座やクレジットカードの取引明細など、必要な書類をそろえましょう。ふるさと納税を活用した方は、自治体から発行される受領書も忘れないでください。青色申告の方は損益計算書と貸借対照表も必要ですが、これも会計ソフトが自動で作成します。

所得税を税務署・e-Taxで納付する

確定申告書を提出します。所得税は、税務署の窓口やコンビニから払えます。締め切り間際の税務署は非常に混雑しているため、わざわざ出向くのではなくe-Taxでの申告と納付がおすすめです。マイナンバーカードとICカードリーダー、またはマイナポータルアプリがあれば自宅から完結します。

CHECK

・本業で48万円以上の利益がある場合や、本業以外の複数の収入がある場合は、確定申告が必要

・青色申告は、手間はかかるものの節税効果が高い

・会計ソフトを活用することで、課税所得を計算や提出書類の作成が簡単にできる

フリーランスに関係する税金の種類は?

フリーランスとして働くうえで、どのような税金が関係するのか解説します。

■所得税

利益に対する課税です。上記の方法で、確定申告を通じて納税します。所得税は累進課税となっており、利益の5~45%を納める必要があります。

■住民税

市区町村に支払う税金です。道府県民税・都民税は4%、区市町村民税は6%課税されます。

■個人事業税

フリーランスとして年間290万円以上の所得があると発生します。税率は3~5%で、業種により異なります。所得税と住民税の申告をする場合、個人事業税の申告は不要です。

■消費税

もともと、課税売上高1,000万円以下の事業者であれば消費税は免除されていましたが、インボイス制度によって登録事業者は全員課税対象となりました。確定申告同様、会計ソフトで自動計算して納付しましょう。

フリーランスの節税はどう進める?

フリーランスにとって、いかに節税するかは重要なポイントです。以下の7つは簡単にできるので、ぜひ取り組んでみてください。

青色申告で申告をする

「手間はかかるが青色申告の最大のメリットは節税」で説明した通り、青色申告をするだけで控除が得られて節税になります。多少の手間はかかりますが、白色ではなく青色で申告しましょう。

経費を確実に計上する

売上が小さいほど、納税額は安くなります。経費を計上しなければ売上が大きくなってしまうため、かかった経費はしっかり計算してください。まずは、経費の種類を正しく理解するところから始めましょう。

減価償却を正しく活用する

減価滅却とは、固定資産を購入した年から数年にわたって経費を分割計上する処理方法です。例えば、200万円の機械を買った年に200万円の経費として計上するのではなく、毎年40万円ずつ5年にわたって経費計上するといったことができます。

使える控除を活用する

控除を活用すればするほど所得額が小さくなり、納税金額も少なくなります。下記のような控除は必ずチェックしてください。

- 雑損控除

- 医療費控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寄附金控除

ふるさと納税を活用する

ふるさと納税とは、自分の選んだ自治体に寄付をして、返礼品をもらう仕組みです。確定申告をすることで、所得税と住民税の控除を受けられます。

マイクロ法人の活用を検討する

マイクロ法人とは、少人数で運営する小規模法人です。個人事業主と組み合わせることによって、収益の流れを分散させて税負担を軽減できます。

倒産防止共済を活用する

中小企業倒産防止共済とは、一社が倒産したことによりその取引先が連鎖的に倒産する事態を防ぐための仕組みです。共済に入ることで、何かあった時に共済金を借入できます。掛け金は全額経費として計上できるため、節税につながります。

CHECK

・フリーランスには所得税や住民税など複数の税金が関係する

・節税のためには、青色で申告し、経費を確実に計上することが大切

・ふるさと納税や倒産防止共済などを活用することで、高い節税効果が期待できる

確定申告の還付金はいつ返還される?

確定申告の還付金は、e-Taxで申告した場合は、申告から1~3週間以内、紙で申告した場合は1~2か月が目安です。確定申告期間は時間がかかることも多いため、早めに受け取りたい方は1月1日から2月15日までに申告しましょう。

確定申告をミス・遅れた場合にはどうなる?

確定申告の内容にミスがあったり、期限内に申告できなかったりした場合どうなるか、解説します。

修正申告によりミスを後から修正できる

確定申告にミスが見つかったら、修正申告を行います。e-Taxページの「確定申告書等作成コーナー」にある「新規に更正の請求書・修正申告書を作成する」から修正可能です。

無申告加算税がかかる場合

確定申告期間から遅れた場合は期限後申告となり、青色申告の特別控除は10万円のみになり、無申告課税が課せられます。

延滞税がかかる場合

期限を過ぎてから申告すると、遅れた日数に応じて延滞税が課せられます。申告のタイミングが遅れれば遅れるほど延滞税が増える可能性があるので、できるだけ早く提出しましょう。

重加算税の課税があり得る場合

隠蔽目的など悪質性が認められた場合、重加算税が課せられます。何度も続けると最大50%の課税が発生するので、必ず提出してください。

CHECK

・確定申告の内容にミスがあったら、修正申告により修正できる

・期限が過ぎてから確定申告すると、無申告加算税が課される

・悪質な無申告だと認められると、重加算税が課される

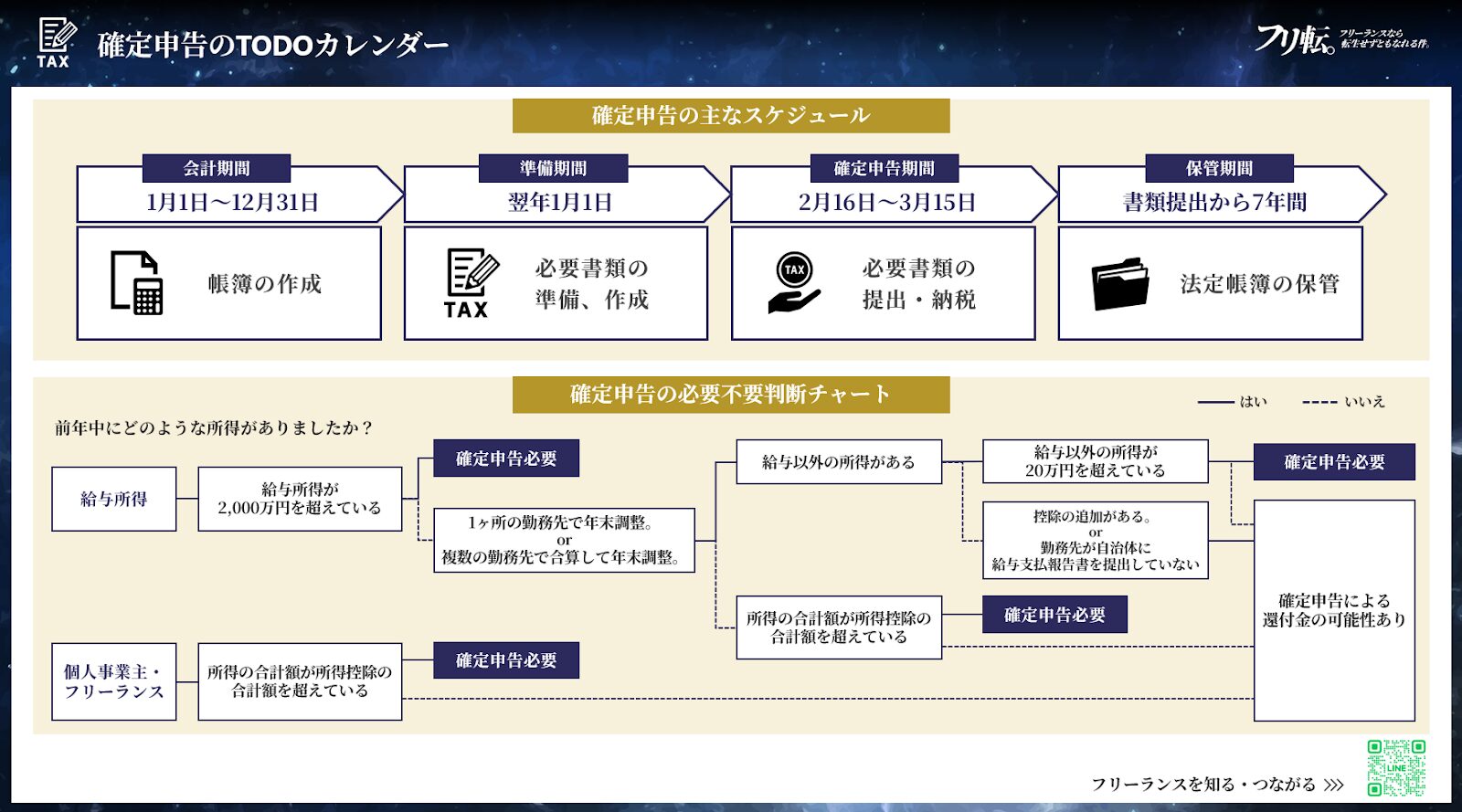

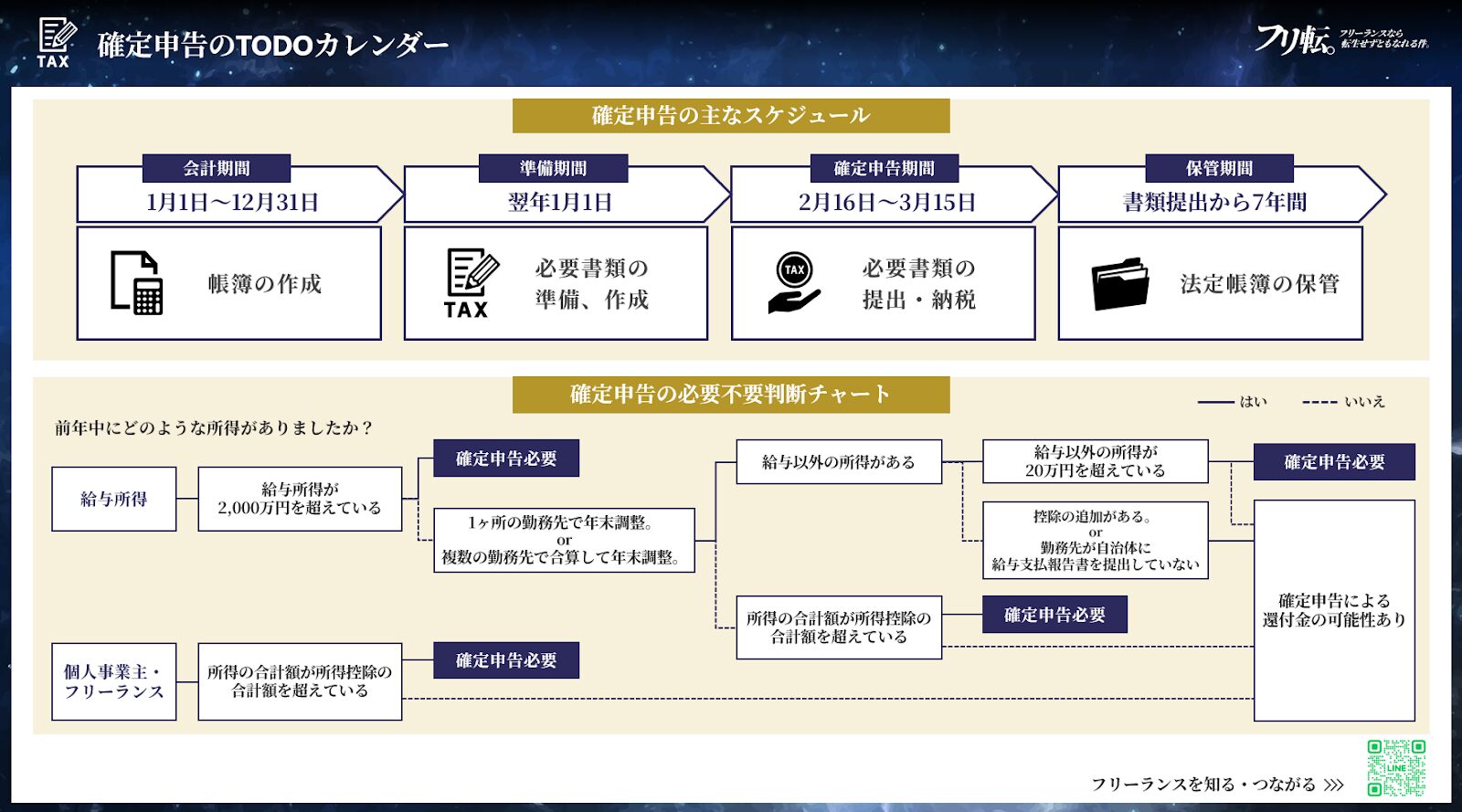

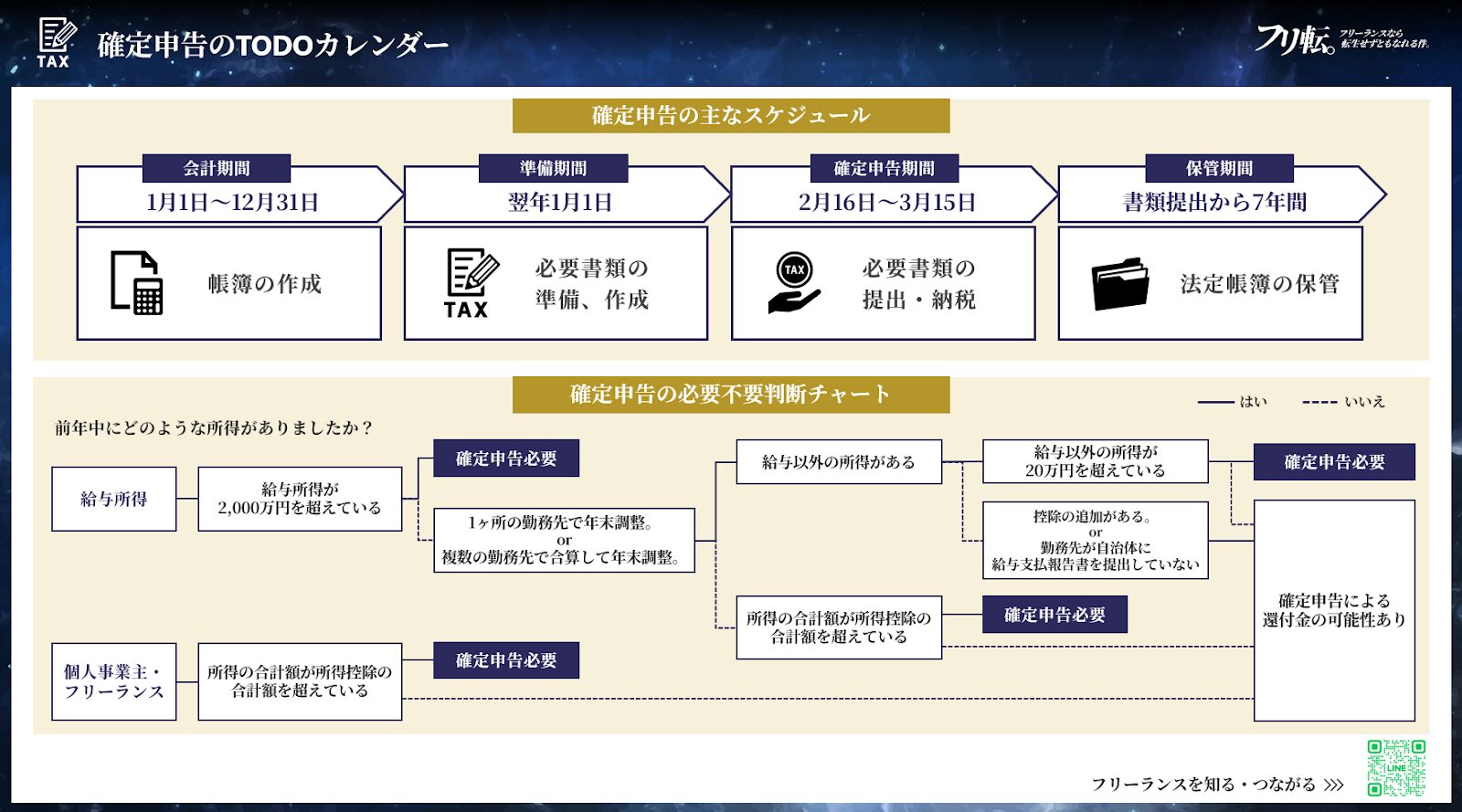

確定申告に必要な書類はどのようにいつまで保存すべき?

確定申告で使った書類の保存期間は、下記の通りです。

- 帳簿:7年間

- 決算関係書類:7年間

- 領収書や請求書:5年間

- 確定申告控え:5年間

- 所得控除証明書:5年間

2024年以降、電子取引でやり取りした書類はデータ保存が義務化されているので気を付けましょう。

確定申告をスムーズに行うにはどうする?

手間がかかり面倒な確定申告ですが、コツをおさえればスムーズに準備を進められます。具体的な方法を、6つ解説します。

クラウド会計ソフトで月次で帳簿をつける

確定申告のタイミングで一年分の売上と経費を計算しようとすると、膨大な時間がかかります。そのため、クラウド会計ソフトを使って月次ごとに整理しましょう。毎月コツコツ作業しておけば、直前になって膨大な作業に追われることがなく、余裕が生まれるのでミスも減らせます。

請求書などの取引資料を電子管理する

請求書などの取引資料は、電子管理しましょう。アナログでの管理は手間がかかりますし、2024年以降は電子データでの保存が義務化されています。

契約書については、誰が何をしたかを証明する電子署名と、いつ何を作成したかを証明するタイムスタンプが必要です。

日頃からクレジットカードで経費を支払う

クレジットカードと会計ソフトを紐づけましょう。これにより、経費をクレジットカードで使った時に自動で金額などの情報が入力されます。クレジットカードを使うことでキャッシュフローの改善につながりますし、年会費の経費計上によって節税効果も狙えます。

紙の領収書は会計アプリで毎日取り込みする

電子データではなく、紙で領収書をもらうこともあるでしょう。そんな時はためこまず、会計アプリに毎日取り込んでください。写真を撮るだけで金額などが入力されるため、ためこまなければ大した手間にはなりません。

マイナポータルの連携機能で控除資料をダウンロードする

e-Taxと連携させることで、マイナポータルから控除資料をダウンロードできます。各種控除申請書が一括で手に入りますし、e-Taxで確定申告を作る時にデータが自動で入力されて便利です。

e-Taxを活用して申告を行う

-e-Taxを使って申告することで、青色申告特別控除として65万円が適用されます。また、申告期間中の税務署は非常に混むため、窓口に並ぶ時間を短縮できる点もメリットです。インボイス制度にも対応しているため、事業者登録した方も安心してe-Taxを活用できます。

税理士はいつからつけるべき?

年間売上が1,000万円を超えたら、税理士をつけることを検討してみてください。1,000万円未満の場合、税務処理はシンプルですし税理士を雇っても報酬支払が負担になるだけです。また、税務署に行けば無料で相談にのってもらえるため、あえて税理士を雇う必要はないでしょう。

今回は、フリーランスの確定申告方法について解説しました。フリーランスになったら、まずは確定申告をしなくてはならないかどうかを確認しましょう。確定申告する場合、メリットが大きいのでぜひe-Taxから青色申告をしてください。最初は複雑に思えるかもしれませんが、会計ソフトを使えば初心者の方も一人でできるため、ぜひ頑張りましょう。